在东南亚区域,“引航入港”争取货源的实例诸多,这不但包括马六甲海峡的新加坡港与丹戎帕拉帕斯港,也涵盖了胡志明港

东南亚区域,“引航入港”争货源

近日,据韩国媒体曝露,新加坡港务集团(PSA)计划与HMM和韩国海洋商业公司组建合资企业,其中PSA将持有合资企业的58%股份。该合资企业将于年内启动。

韩国媒体称,这一举措可保证HMM在新加坡港这一全球最繁忙的转运港的集装箱泊位安全。但在另一面,PSA此举将为新加坡港争取到更多的货源。

东南亚区域,“引航入港”争取货源的实例诸多。盘点PSA,已与地中海航运、中远海控、达飞轮船等多家班轮公司有合资运营码头。看新加坡港的对面,马来西亚丹戎帕拉帕斯港因引入马士基码头作为投资方,数年间发展成为马六甲区域的主要枢纽港之一。泰国林查班港发展较早,而引入班轮公司投资的越南胡志明港发展劲头正足。

马六甲海峡之争

马六甲海峡,聚集了新加坡港、巴生港与丹戎帕拉帕斯港三大枢纽港,在激烈的货源竞争中,新加坡港通过引入多家班轮公司联合运营码头保持了竞争优势。

新加坡港VS巴生港

新加坡港与巴生港都是马六甲海峡“老牌”的中转港。2010年代,巴生港以低价吸引船舶挂靠,与新加坡港争抢东南亚乃至东亚中转货源。2013—2016年,两港的货源争抢几乎白热化,新加坡港较高的综合服务水平难抵巴生港的低价策略。根据克拉克森数据,4年间,巴生港集装箱吞吐量同比分别增长3.49%、5.75%、8.60%和10.79%;新加坡港的同比增长率则分别为2.94%、3.96%、-8.70%和-0.06%。

面对这种态势,PSA加大与班轮公司的合作力度,争取货源。2016年6月(达飞轮船确认收购新加坡海皇轮船后),达飞轮船宣布,将与PSA建立合资企业——CMA CGM-PSA Line Terminal(CPLT),以运营和使用Pasir Panjang码头三四期的4个大型集装箱泊位(见表1)。

达飞轮船时任副主席鲁道夫·萨德在宣布这一消息时表示:“鉴于达飞轮船和总统轮船(原新加坡海皇轮船旗下的班轮公司)的总货运量,在东南亚设立一个枢纽港是不足够的。因此,达飞轮船计划把巴生港1/3的货运量,也就是100万TEU转移至新加坡港。”

2017年,巴生港吞吐量同比减少119万TEU,同比下降9.04%,与此同时,新加坡港吞吐量同比增加276万TEU,同比增长8.94%。新加坡港通过与班轮公司开展深度合作,争取货源成效显著。

这也给予了新加坡港信心,并与更多班轮公司加大合作力度。2018年11月,PSA与COSCO-PSA Terminal(CPT,设立于2003年)和中远海运港口签署备忘录,CPT再增加两个泊位。增加两个大型集装箱船泊位后,CPT的年吞吐能力由300万TEU增至500万TEU(见表1)。

此外,PSA与地中海航运合资运营的码头——MSC-PSA Asia Terminal(MPAT,设立于2006年),年吞吐能力也由初期的200万TEU增至500万TEU;PSA在2019年与海洋网联联合投资Magenta Singapore Terminal (MST),年吞吐能力达到400万TEU(见表1)。

在频繁的动作下,新加坡港争取到了更多的货源,夯实了其为东南亚头牌大港的地位。面对激烈的竞争,在巴生西港10个集装箱船泊位的新扩建规划中,马来西亚官方允许其引入大型班轮公司合资运营泊位,以争取货源。

新加坡港VS丹戎帕拉帕斯港

丹戎帕拉帕斯港于1999年投入运营,是国际枢纽港中的后起之秀。丹戎帕拉帕斯港能够快速崛起,一方面在于其在马六甲海峡的优势地理位置,另一方面则因引入马士基码头作为投资方(马士基码头占30%股份,MCC集团占70%股份)。

通过马士基码头在全球的港口网络和低价策略,丹戎帕拉帕斯港在早期便吸引马士基、长荣海运以及达飞轮船的船舶挂靠。2001—2010年,丹戎帕拉帕斯港吞吐量以年均21.9%的速度增至654万TEU。不过,由于全球集装箱贸易增长率降低,以及马六甲海峡区域的激烈竞争,2011—2015年,丹戎帕拉帕斯港年均增长率降至6.90%。

2016年以来,尽管争取到地中海航运(已与马士基结盟)船舶的挂靠,但受新加坡港竞争影响,丹戎帕拉帕斯港步入货源增长困境。2016年,丹戎帕拉帕斯港吞吐量同比下降9.31%,2017年同比再降0.24%。

尽管货源竞争激烈,马六甲海峡各枢纽港仍规划庞大的扩建计划。2019年10月,新加坡港Tuas集装箱码头开始动工建设,根据规划,整个Tuas码头将分四期建设,其中一期工程将于2021年投产,2040年全部投产时年吞吐能力可达6500万TEU。同月,丹戎帕拉帕斯港宣布扩充产能,由目前的1250万TEU升至3000万TEU。

泰国VS越南

泰国与越南,是由柬埔寨和老挝隔离开来的两个东南亚国家,均通过引入外资发展港口,但是招商引资倾向的主体不同,一定程度上导致了货量发展的差异。

胡志明港是越南第一大港,有多个码头,其中盖梅码头在东西干线上的地位日益重要。越南在规划盖梅码头之初,便积极引入班轮公司,以保障货源。

2007年,越南西贡港公司联合越南国家航运与马士基,投资兴建盖梅CMIT泊位,股权比例分别为15%、36%和49%。2011年,CMIT泊位投入运营,目前年吞吐能力为110万TEU(见表2)。2018年,越南交通运输部海事管理局允许CMIT泊位靠泊最大为1.94万TEU型船,目前,2M联盟和海洋联盟亚洲—欧洲和亚洲—北美航线上多个服务挂靠CMIT泊位。

2009年,越南西贡新港公司联合商船三井、万海航运和前韩进航运联合投资1亿美元,兴建TCIT泊位。2011年,TCIT泊位投产,目前年吞吐能力为200万TEU。TCIT泊位通过商船三井等股东方,吸引国际航线船舶挂靠的同时,因国际航线挂靠密度的不断提升也扩大了腹地范围。目前,9个国际航线服务(包括亚洲—北美航线、亚洲—欧洲以及亚洲区域内航线上的服务)挂靠TCIT泊位。此外,TCIT还吸引了5个越南内贸航线服务、12个至柬埔寨的支线服务船舶的挂靠。

TCIT与CMIT泊位货量持续提升,越南Gemadept与达飞轮船搁置的Gemalink Tml.项目(首次规划于2008年),也在2019年2月重启建设(见表2)。

泰国林查班港引入长荣海运、海洋网联等班轮公司联合投资泊位,但是其更重视和记港口和迪拜世界的投资。2019财年,林查班港处理货量806万TEU。其中,引入和记港口经营的泊位处理货量266万TEU,占比33.06%;引入迪拜世界经营的泊位处理货量141万TEU,占比17.52%。此外,林查班港正在建设的两个大型自动化泊位,引入的投资方也是和记港口。

在区域港口间竞争日益激烈的背景下,通过班轮公司引入货量的胡志明港吞吐量已经超过多年在其之前的林查班港。根据克拉克森数据,2015—2019年,胡志明港货物吞吐量分别为579万、599万、616万、757万和880万TEU,跳跃增长;林查班港分别为682万、723万、778万、807万和798万TEU,已现缩减。

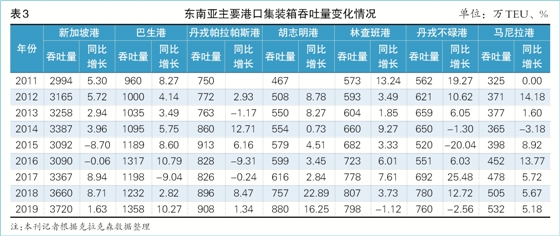

东南亚港口间吞吐量变化趋势

除了马六甲海峡的三大港口、泰国和越南的两大港口,印尼丹戎不碌港和菲律宾马尼拉港吞吐量也上了一定规模。七大规模港口,加上其他区域内港口,东南亚区域港口间竞争非常激烈。

细观东南亚港口间的吞吐量变化,发现吞吐量此消彼长。2017年和2018年,新加坡港通过近年来与班轮公司联合投资泊位,吞吐量大幅增长;2019年,林查班港和丹戎不碌港吞吐量下降;其他港口吞吐量增长的幅度差异较大(见表3)。

对于此种现象,熟悉班轮运营的专业人士向《航运交易公报》记者表示:“目前,班轮公司在干线上主要通过班轮联盟提供航线服务,所用的船型也以载货量超过1万TEU的超大型船为主。因此,班轮联盟单个航线服务挂靠港的变化,都会对涉及港口的吞吐量有较大影响。如果一家联盟整体调整港口挂靠,可能导致一个枢纽港年吞吐量出现两位数以上的变化。”